Από τις 20 Μαΐου νέες αιτήσεις

– Τι εγγυήσεις ζητάει η τράπεζα

Όλοι (“ήθελαν-δεν ήθελαν”, αφού οι ανακοινώσεις και οι τραπεζικές διαφημίσεις έγιναν / έπαιξαν σωρηδόν) άκουσαν για τα χαμηλότοκα, με επιδότηση επιτοκίου 100% την πρώτη διετία, επιχειρηματικά δάνεια επανεκκίνησης (μετά κορωνοϊό). Πρόκειται για το Πρόγραμμα – ΔΡΑΣΗ «ΕΠΙΧΕΙΡΗΜΑΤΙΚΗ ΧΡΗΜΑΤΟΔΟΤΗΣΗ», ΤΑΜΕΙΟ ΕΠΙΧΕΙΡΗΜΑΤΙΚΟΤΗΤΑΣ ΙΙ (ΤΕΠΙΧ ΙΙ).

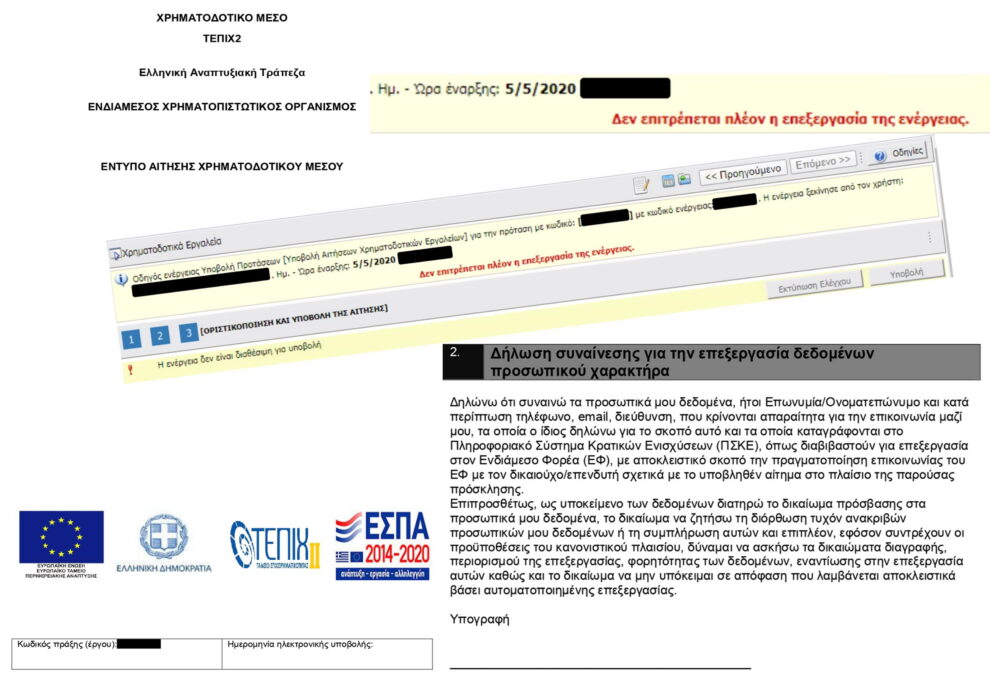

ΤΟ ΠΡΟΓΡΑΜΜΑ ΕΚΛΕΙΣΕ ΣΕ 7 ΗΜΕΡΕΣ

Το πρόγραμμα προκηρύχθηκε στις 28 Απριλίου 2020…

Έκλεισε ουσιαστικά αμέσως! Στις 5 Μαΐου 2020… Δηλαδή, σε 7 ημέρες υπερκαλύφθηκε ο διαθέσιμος προϋπολογισμός, ύψους περίπου 1 δισ., που-διευκρινίζεται- αφορούσε στα επιτόκια (επιδότηση 100%) των υπό διάθεση δανείων για δύο χρόνια…

Η ισχυρή ζήτηση οδήγησε σε υπερκάλυψη του νέου προγράμματος της Ελληνικής Αναπτυξιακής Τράπεζας για τη χορήγηση δανείων με επιδότηση επιτοκίου. Προς το παρόν, δεν είναι δυνατή η υποβολή νέων αιτήσεων διευκρίνισε το υπουργείο Ανάπτυξης και Επενδύσεων σε ανακοίνωσή του.

ΝΕΕΣ ΑΙΤΗΣΕΙΣ ΑΠΟ 20 ΜΑΪΟΥ;

Αρχικά ανακοινώθηκε, επίσης, ότι νέες θα μπορούν να υποβάλλονται μετά την αρχική αξιολόγηση των υπαρχουσών αιτήσεων, έτσι ώστε να επαναπροσδιοριστούν οι διαθέσιμοι πόροι.

Τελικά, με δεύτερη ανακοίνωση γνωστοποιήθηκε ότι τελικά από τις 20 Μαΐου θα μπορούν να υποβληθούν εκ νέου αιτήσεις…

ΚΑΙ 3 ΚΑΙ 4 ΑΙΤΗΣΕΙΣ ΑΠΟ ΜΙΑ ΕΠΙΧΕΙΡΗΣΗ

Όπως πληροφορηθήκαμε, έπειτα από τηλεφωνική επικοινωνία (Τετάρτη 06/05/2020) με την Ελληνική Αναπτυξιακή Τράπεζα, “έγιναν αιτήσεις από την ίδια επιχείρηση ακόμα και σε 3-4 τράπεζες… Υπομονή, θα ξανανοίξει…”.

Μια επιχείρηση μπορούσε να υποβάλει περισσότερες αιτήσεις, ωστόσο το σωρευτικό ύψος δανείων ή του δανείου ανά επιχείρηση δε θα υπερβαίνει τα 500 χιλ. ευρώ. Επομένως, πολλές επιχειρήσεις, προφανώς για… σιγουριά, υπέβαλαν αιτήσεις σε περισσότερες τράπεζες…

ΠΟΙΟ ΕΙΝΑΙ ΤΟ ΠΡΟΒΛΗΜΑ

Θα αναρωτηθεί κανείς: Και πού είναι το πρόβλημα; Είναι γνωστή τοις πάσι η ανάγκη ρευστότητας που ταλαιπωρεί την αγορά. Έτσι, δεν είναι παράλογο που υπερκαλύφθηκε ο προϋπολογισμός της Δράσης…

Ας δούμε, όμως, πού είναι το πρόβλημα:

1. Είναι σίγουρο ότι καμία τράπεζα δε θα δώσει ποτέ κανένα δάνειο, ούτε το συγκεκριμένο, «άνευ όρων».

Επομένως, πώς ανοίγεις μια Δράση – Πρόγραμμα χωρίς καμία προϋπόθεση, χωρίς βασικά κριτήρια υποβολής αίτησης, αφήνοντας τα πάντα στη μετέπειτα αξιολόγηση από τις τράπεζες; Με μοναδική προϋπόθεση την υποβολή μιας απλουστάτης αίτησης χρηματοδότησης με τα «στοιχεία σφραγίδας» της επιχείρησης και μια υπεύθυνη δήλωση ότι συναινείς για την επεξεργασία των προσωπικών σου δεδομένων…

2. Μετά την Αίτηση και την Υπεύθυνη Δήλωση, η κάθε τράπεζα που δέχθηκε αυτές τις αιτήσεις δανείου με επιδοτούμενο το επιτόκιο για την πρώτη διετία, φυσικά και θα ζητήσει στη συνέχεια… εκατό δικαιολογητικά (Ενημερότητα Φορολογική, Ενημερότητα Ασφαλιστική, Ε1, Ε3, Δηλώσεις ΦΠΑ και πάει λέγοντας) για να αξιολογήσει την κάθε μία αίτηση, εκτός φυσικά από τις περισσότερες που θα μπορέσει να απορρίψει “με συνοπτικές διαδικασίες”… Κακά τα ψέματα, γι’ αυτό άλλωστε και η υπεύθυνη δήλωση/εξουσιοδότηση επεξεργασίας προσωπικών δεδομένων, οι τράπεζες μπορούν να έχουν πρόσβαση σε όλα τα απαραίτητα στοιχεία του κάθε αιτούντος για να μπορούν «αυτοματοποιημένα» να κάνουν την πρώτη αξιολόγηση…

Προσέξτε τι ακριβώς λέει η ανακοίνωση μετά τον κορεσμό του προγράμματος: «αρχική αξιολόγηση των υπαρχουσών αιτήσεων, έτσι ώστε να επαναπροσδιοριστούν οι διαθέσιμοι πόροι… για άνοιγμα νέου κύκλου αιτήσεων από 20 Μαΐου»… Που σημαίνει: μετά την «αυτοματοποιημένη» επεξεργασία των προσωπικών στοιχείων των αιτούμενων χρηματοδότησης / δανείου, αφού γίνει ένα πρώτο «ξεσκαστάρισμα», μπορεί να εκτιμηθούν γρήγορα, έστω και «μέσες – άκρες», οι διαθέσιμοι πόροι (εναπομένων διαθέσιμος προϋπολογισμός του προγράμματος)… Μετά και με μια μικρή ή μεγαλύτερη αύξηση προϋπολογισμού (αδιάθετοι πόροι ΕΣΠΑ υπάρχουν αρκετοί και αυτό λήγει το 2020) μπορεί να ξεκινήσει ένας νέος κύκλος αιτήσεων από τις 20 Μαΐου…

ΚΑΘΥΣΤΕΡΗΣΗ ΚΑΙ ΤΑΛΑΙΠΩΡΙΑ…

Σε κάθε περίπτωση, το πρόγραμμα «διαφήμισε» μια ευκολία – ευκαιρία λήψης δανείου, με αποτέλεσμα υπερβάλλουσα ζήτηση και «συγκρατημένη επιχειρηματική αισιοδοξία», που βέβαια αντικρίζεται από την ανάγκη ρευστότητας της αγοράς, δεδομένων και των τραπεζικών – χρηματοδοτικών δεδομένων των τελευταίων ετών…

Όμως, σε κάθε περίπτωση, τα δάνεια θα δοθούν με κλασικά τραπεζικά κριτήρια, με πολλούς «να νομίζουν» ή να ελπίζουν («άμα κάτσει»;) ότι μπορούν να πάρουν δάνειο. Έτσι, εάν έστω η προ-αξιολόγηση γίνει πολύ γρήγορα, η τελική αξιολόγηση της υπερβάλλουσας ζήτησης θα έχει οπωσδήποτε και χρονικές συνέπειες (μακάρι να διαψευσθούμε): Καθυστέρηση, και μάλιστα σε βάρος όλων εκείνων -των λιγότερων- που μπορούν να λάβουν δάνειο και ταλαιπωρία -της συντριπτικής πλειοψηφίας- που δεν έχει δυνατότητα κάλυψης των τραπεζικών κριτηρίων!

Όμως, ούτε χρόνος για καθυστέρηση υπάρχει (οι οικονομικές συνθήκες είναι συντριπτικές), ούτε χώρος για περαιτέρω ταλαιπωρία της πλειοψηφίας των πολύ μικρών και μικρών επιχειρήσεων που δεν έχουν ενημερότητες, “λευκό τραπεζικό μητρώο”, αλλά μόνο ρυθμίσεις, δόσεις, έλλειψη και λίγων και απαραίτητων μόνο χιλιάδων ευρώ για επανεκκίνηση κ.τ.λ….

ΣΤΙΣ 20 ΜΑΪΟΥ ΠΑΛΙ ΜΙΑ ΑΙΤΗΣΗ ΚΑΙ ΜΙΑ ΥΠΕΥΘΥΝΗ ΔΗΛΩΣΗ;

Και στις 20 Μαΐου, πάλι μια απλή αίτηση χρηματοδότησης και μια εξουσιοδότηση; Προφανώς, ναι! Αλλιώς θα μπορούσε να… αποδειχθεί πρόχειρη η πρώτη προσπάθεια και άνιση η μεταχείριση μεταξύ των αιτούντων των δύο κύκλων.

Και τότε γιατί τόση διαφήμιση και γιατί αυτή η διαδικασία; Δεν μπορούσε η κάθε επιχείρηση να πάει τράπεζα μόνη της, όπως έκανε μέχρι τώρα;

Ίδωμεν!

ΤΙ ΕΓΓΥΗΣΕΙΣ ΖΗΤΑΕΙ Η ΤΡΑΠΕΖΑ;

Τραπεζικές πηγές αναφέρουν ότι «για τη χρηματοδότηση με νέα δάνεια μέσω του προγράμματος ΤΕΠΙΧ ΙΙ ζητούνται εγγυήσεις από τις τράπεζες, οι οποίες όμως είναι σημαντικά χαμηλότερες σε σχέση με την εποχή προ Covid-19».

Ως αντιστάθμισμα προτάσσουν ότι το συγκεκριμένο χρηματοδοτικό εργαλείο έχει ελκυστική τιμολογιακή πολιτική, καθώς για δύο χρόνια το επιτόκιο επιδοτείται από το κράτος και αυτό διαχέεται ως ένα βαθμό και στην υπόλοιπη περίοδο του δανείου (σ.σ. τα εν λόγω δάνεια έχουν διάρκεια έως 5 έτη). Οι εγγυήσεις που ζητούνται, σύμφωνα πάντα με τις ίδιες πηγές, έχουν διαβάθμιση ανάλογα με το ρίσκο που φέρει κάθε επιχείρηση.

«Στην περίπτωση που ο πελάτης έχει χαμηλό ρίσκο, τότε δε ζητάμε εγγυήσεις, για mediumrisk πελάτες, οι τράπεζες ζητούν μικρές εγγυήσεις, για παράδειγμα 10 ευρώ ανά 100 ευρώ δανείου, ενώ για τους πελάτες highrisk, οι εγγυήσεις είναι μεγαλύτερες, αν και μικρότερες σε σχέση με το πρόσφατο παρελθόν», αναφέρει πηγή με γνώση της διαδικασίας. Οι εγγυήσεις μπορεί να είναι ένα ακίνητο ή εφόσον υπάρχουν, cashcollaterals.

ΜΕ ΛΙΓΑ ΛΟΓΙΑ, ΤΟ ΠΡΟΓΡΑΜΜΑ ΔΑΝΕΙΟΔΟΤΗΣΗΣ

ΣΚΟΠΟΣ ΤΩΝ ΔΑΝΕΙΩΝ: Δάνεια Κεφαλαίου Κίνησης για την ενίσχυση της ρευστότητας των επιχειρήσεων οι οποίες υφίστανται τις δυσμενείς επιπτώσεις από την εξάπλωση του COVID – 19

ΣΧΕΣΗ ΣΥΝ-ΕΠΕΝΔΥΣΗΣ (Ελληνικής Αναπτυξιακής Τράπεζας -Τραπεζών): Η αναλογία συμμετοχής στο κεφάλαιο μεταξύ των συμβαλλομένων μερών ορίζεται σε ποσοστό 40% από το Ταμείο «Επιχειρηματικότητας ΙΙ» (Ε.Α.Τ.) και 60% από την Τράπεζα (516 εκ. ευρώ – 784 εκ. ευρώ, ήτοι σύνολο 1,3 δισ. ευρώ).

ΕΠΙΛΕΞΙΜΕΣ ΔΑΠΑΝΕΣ ΠΡΟΣ ΔΑΝΕΙΟΔΟΤΗΣΗ:

•Το δάνειο θα καλύπτει δαπάνες που θα σχετίζονται με τα λειτουργικά έξοδα της επιχείρησης και το συναλλακτικό της κύκλωμα.

•Ο ΦΠΑ είναι επιλέξιμος ως δαπάνη.

•Δεν υπάρχει υποχρέωση τεκμηρίωσης της χρήσης του δανείου Κεφαλαίου Κίνησης με σχετικά παραστατικά δαπανών.

ΥΨΟΣ ΔΑΝΕΙΟΥ:

-Έως 50% του κύκλου εργασιών της επιχείρησης όπως αυτός αποτυπώνεται στο Ε3 ή στην εκκαθαριστική δήλωση ΦΠΑ ή στις περιοδικές δηλώσεις ΦΠΑ του οικονομικού έτους που προηγείται της ημερομηνίας αίτησης ή

-Έως το 50% των παραγγελιών τρέχοντος έτους.

-Προκειμένου για νεοϊδρυόμενες επιχειρήσεις έως το 50% των παραγγελιών του τρέχοντος έτους ή το 80% των επί πιστώσει αγορών.

-Σε περίπτωση που τα ανωτέρω μεγέθη δεν είναι διακριτά, το δάνειο δεν μπορεί να υπερβαίνει το 100% των ιδίων κεφαλαίων.

Σημειώνεται ότι:

•Μπορούν να υποβληθούν περισσότερες από μία αιτήσεις χρηματοδότησης, ωστόσο το σωρευτικό ύψος δανείων ή του δανείου ανά επιχείρηση δε θα υπερβαίνει τα 500 χιλ. ευρώ.

•Μια επιχείρηση μπορεί να λάβει ή να έχει λάβει χρηματοδότηση, ωστόσο η συνολική της χρηματοδότηση δε δύναται να υπερβαίνει το 1,5 εκ. ευρώ, ενώ θα πρέπει να πληρούνται οι κανόνες του Κανονισμού ΕΕ 1407/2013 (deminimis), που σημαίνει ότι οι συνολικές ενισχύσεις που μπορεί να λάβει μια επιχείρηση σε μια τριετία δεν μπορούν να υπερβαίνουν το ανώτατο όριο των 200.000 ευρώ.

ΔΙΑΡΚΕΙΑ ΔΑΝΕΙΟΥ & ΠΕΡΙΟΔΟΣ ΧΑΡΙΤΟΣ: Η διάρκεια του δανείου ορίζεται από 24 έως 60 μήνες από την εκταμίευση (εφάπαξ ή πρώτη τμηματική) του δανείου.

Ορίζεται δυνατότητα χορήγησης περιόδου χάριτος από 6 έως 12 μήνες.

Κατά τη διάρκεια της περιόδου χάριτος καταβάλλονται μόνον τόκοι.

ΕΠΙΤΟΚΙΟ: Το επιτόκιο δεν υπερβαίνει το 8%, για το χρονικό διάστημα κατά το οποίο αυτό επιδοτείται (δύο πρώτα έτη). Για το διάστημα αυτό το επιτόκιο του δανείου θα είναι σταθερό και θα επιδοτείται κατά 100% από πόρους του ΤΕΠΙΧ ΙΙ. Με τη λήξη των δύο ετών, οι τόκοι καταβάλλονται από την επιχείρηση και το επιτόκιο καθορίζεται από την τράπεζα, σύμφωνα με την ισχύουσα πολιτική της και τους γενικούς όρους της Δράσης.